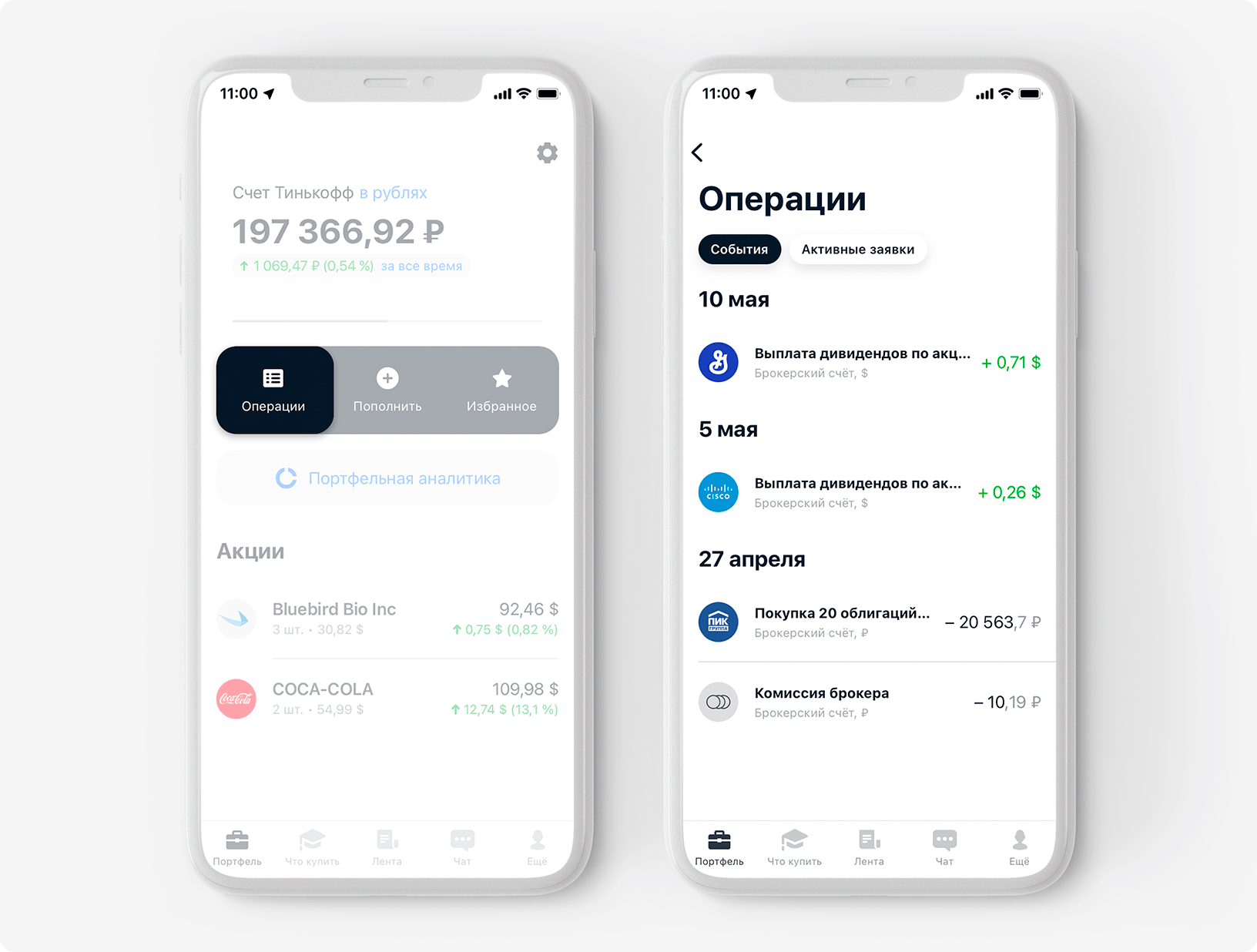

Любое государство поддерживает инвесторов среди своих граждан и дает им возможность получать льготный режим налогообложения на доход от активов. Например, в РФ распространен льготный брокерский счет, называющийся индивидуальным инвестиционным счетом (ИИС), который дает право российским инвесторам не платить НДФЛ с заработка на инвестициях, при условии приобретения и последующей продажи ценных бумаг отечественных компаний.

Однако не получится находиться на национальном рынке всю жизнь: амбициозные инвесторы рано или поздно выходят на международный уровень, «игра» на котором ведется в иностранных валютах. Доходность на международной арене выше, а перспективы – больше. Однако и заработок с использованием иностранной валюты отличается более строгими налоговыми требованиями.

Однако не получится находиться на национальном рынке всю жизнь: амбициозные инвесторы рано или поздно выходят на международный уровень, «игра» на котором ведется в иностранных валютах. Доходность на международной арене выше, а перспективы – больше. Однако и заработок с использованием иностранной валюты отличается более строгими налоговыми требованиями.

Стандартно заработок, проводимый через нельготные брокерские счета, облагается налогом на доходы физически лиц. Ставка НДФЛ для налоговых резидентов РФ при доходах менее 5 миллионов рублей в год равна 13%, свыше 5 миллионов – 15%. Нерезиденты платят 30%. Налогом облагаются все доходы в любой иностранной валюте. Чаще всего расчеты производятся в долларах США и евро, но встречаются и более «редкие» валюты. Например, КНР выплачивает дивиденды в юанях, поэтому налоги с китайских акций также будут облагаться НДФЛ. В ряде случаев другие государства могут потребовать дополнительного снятия средств в виде увеличенной комиссии или регулярных (фиксированных) платежей.

Иногда страны самостоятельно убирают свою часть налога. Например, при подписании формы W-8BEN россияне в случае приобретения активов компаний США могут платить не 30% налога, а только 13%. При этом 10% идут в казну США, а 3% – в фонд Российской Федерации. В этом случае дивиденды, доход от продажи активов и купоны по облигациям направляются сразу за вычетом 10%, уплаченных в пользу США.

Иногда страны самостоятельно убирают свою часть налога. Например, при подписании формы W-8BEN россияне в случае приобретения активов компаний США могут платить не 30% налога, а только 13%. При этом 10% идут в казну США, а 3% – в фонд Российской Федерации. В этом случае дивиденды, доход от продажи активов и купоны по облигациям направляются сразу за вычетом 10%, уплаченных в пользу США.

НДФЛ облагаются не только купоны, дивиденды и акции в иностранной валюте, но и заработок на самом курсе валют. Во всех этих случаях НДФЛ (в том числе и с курсовой разницы) выплачивается самим инвестором без участия брокера (Брокер может взять на себя уплату НДФЛ, сразу перечисляя суммы за вычетом налогов, только при заработке на ценных бумагах российских компаний и паях отечественных фондов).

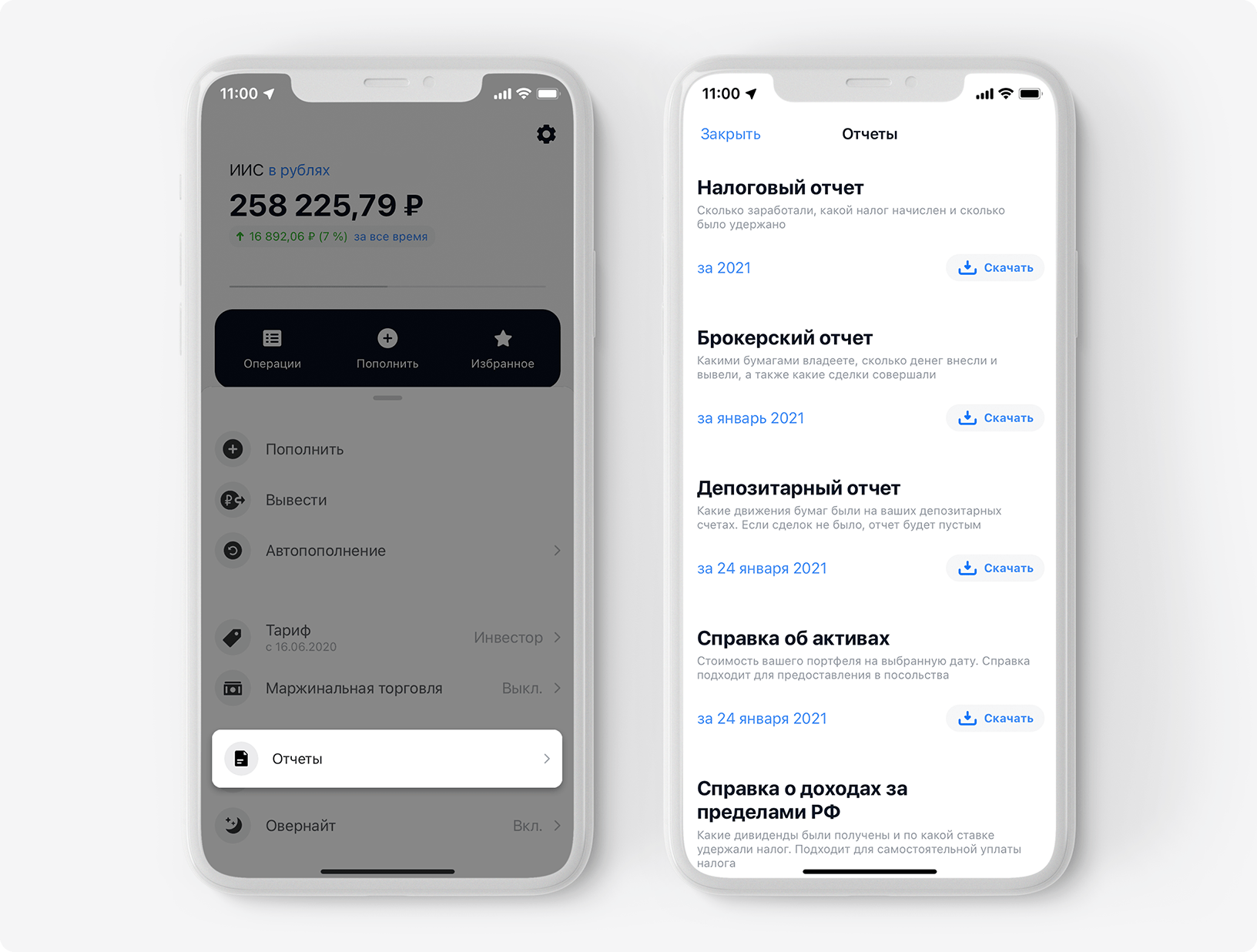

Самостоятельно уплачивать налог с дохода от иностранных активов нужно путем подачи декларации 3-НДФЛ. Декларацию можно предоставить лично при посещении отделения ФНС или в удаленном формате через личный кабинет налогоплательщика на официальном сайте налоговой. Выполнять некоторые действия можно на портале «Госуслуги».

Сроки подачи декларации ограничены 30 апрелем года, следующего за отчетным. А уплатить налог в полном объеме необходимо до 15 июля.

1 141 просмотров